焦点研究院 · 融资月报

监测时间:2021年1月1日至8月31日

研究员:张子豪

摘要

2021年8月,而美国的债务已经接近上限28.4万亿美元,房地产整体融资规模骤降近40%,预计10月中旬前将触及债务上限,其中境内外债由于房企爆雷事件频现,如果美国国会不迅速提高债务上限,整个境内外市场对房地产行业信用状况持观望甚至态度,美国可能“无钱可花”。美国财长耶伦更是发出警告,导致总体发行规模幅下降,美国可能在10月18日前触及债务上限,成本上升,联邦可能在10月出现债务违约,发行期限缩短等情况发生。此外,很可能给金融市场带来危机。昨夜,迫于房企上下游供应商压力,债务阴霾笼罩金融市场。周二,商业地产未来现金流不稳定等原因,美股跌,资产证券化产品发行规模亦幅降低。预计未来如果继续保持当前融资端的高压态势,道指盘中跌超500点,房企融资困难的情况将会持续。

融资规模:房企总体融资规模骤降,龙头房企信用风险导致境外债券融资陷入谷底

图1:2021年8月房地产行业各渠道融资情况

数据来源:用益信托网、wind,焦点研究院整理

从行业整体融资规模来看,2021年8月单月房地产企业通过各渠道共融资1385.27亿元,环比减少39.4%,同比下降23.2%。其中,信托产品共发行761只,较上月增加147只,发行规模约为690.81亿元,环比增长13.8%,同比减少22.0%;境内债共发行52只,较上月减少25只,发行规模约为456.45亿元,环比减少34.2%,同比减少10.9%;境外债共发行8只,较上月减少17只,发行规模约为66.21亿元,环比骤降81.3%,同比增加4.8%;资产证券化产品共发行24只,较上月减少39只。发行规模约为168.61亿元,环比骤降72.5%,同比减少50.5%。

深入各渠道来看,信托方面,新融资类信托产品规模增长明显,为四种基本渠道中唯一环比增长的融资渠道。房企在其他三条渠道面临融资压力后,选择通过信托方式融资。由于房地产行业资金调控升级,单纯的信托贷款模式已经不足以满足房企的需求,信托公司越来越注重股权投资类的直接融资方式,以便全方位提供金融服务。

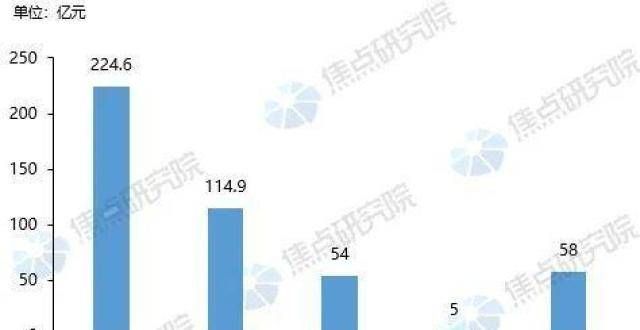

图2:2021年8月境内债分种类融资总额

数据来源:wind,焦点研究院整理

境内债方面,2021年8月单月房地产企业共发行公司债224.6亿元,占境内债总发行额的49.2%,虽然依旧是房地产企业使用最普遍的融资产品,但是环比骤降33.4%。近期房企疑似违约和实质违约情况涌现,房地产行业整体信用状况转差,导致房企在进行债券融资时显得力不从心。该情况在境外债方面更加明显。

图3:2021年1-8月境外债融资规模

数据来源:wind,焦点研究院整理

境外债方面,2021年8月单月房地产企业发行总额为66.21亿元,成为今年发行境外债总额最低的月份,环比骤降81.3%。房地产龙头企业恒的流动性危机事件受到国际关注,多家国际评级机构都对恒集团及其债务进行降级处理,这也影响到了其他房地产企业的境外融资之路。境外金融机构目前对于房企的信用水平整体持观望甚至态度,直接导致境外融资规模骤降。

图4:2021年1-8月资产证券化分类别发行规模

数据来源:wind,焦点研究院整理

资产证券化方面,2021年8月单月,资产证券化产品各渠道融资规模下降明显,致使整体规模幅下降。近期,房企挤压上下游供应商,逾期占款的事件时有发生,商业地产未来现金流预期不稳定,金融机构在对房企提供资产证券化服务时也加了审查力度。因此,导致供应链产品仅发行131.91亿元,CMBS/CMBN产品更是只有19亿元。

融资结构:信托融资占比接近50%,房企在信用债市场和资产证券化市场表现挣扎

图5:2021年8月融资类别占比

数据来源:wind,焦点研究院整理

从整体上看,2021年8月单月融资规模占比最的类别变为信托产品,占总融资规模的49.9%,其次分别为境内债、资产证券化产品和境外债,占比分别为33.0%,12.2%和5.0%。在地产政策调控下,信贷规模受到约束,地产行业的融资环境依旧阴云密布,债权投资者更关心房企的债务结构以及再融资能力。

图6:2021年1-8月境内债分类别占比情况

数据来源:wind,焦点研究院整理

具体来说,境内债方面,公司债依旧处于发行占比的杆位,发行金额占比接近50%;中期票据的发行量在7月达到今年最低值之后触底反弹,占比达到23.9%,成为发行占比第的产品。同期,资产支持证券占比骤降,为今年新低。房地产行业融资规模收紧不光体现在总规模上,在各个渠道上也有体现,首当其冲的就是资产支持证券。

图7:2021年1-8月资产证券化分类别占比情况

数据来源:wind,焦点研究院整理

资产证券化方面,2021年8月单月供应链产品占比激增至78.2%,重新成为房企最青睐的资产证券化融资途径,CMBS/CMBN则降低至11.27%,从上个月占比排名第一的位置回落。类REITs类产品和购房尾款类产品整体变动情况不。从结构上看,房企在面对其上下游合作商时依旧处于绝对优势议价地位,而且在融资环境相对恶劣的阶段,房企依旧将供应链产品当做最主要手段。

融资成本:境内外债务成本双双提升,房企将目光投向相对低廉的信托产品

信托方面,2021年8月单月,信托产品平均年收益率为7.25%,环比下降5个基点,同比下降22个基点。信托产品相对低廉的成本价格成为房企选择该方式的原因之一。

图8:2021年1-8月境内债分类别利率情况

数据来源:wind,焦点研究院整理

境内债方面,2021年8月单月,境内债券融资平均票面利率为4.33%,较上月上升11个基点。从上图可以看出,除中期票据外,其他产品融资成本都有所上升,其中企业债上升幅度。发行规模最的公司债,成本环比增长3个基点。8月共计17笔信用债发生违约,逾期本金合计超160亿元。其中包含蓝光发展、和上海三盛。

图9:2021年1-8月境外债平均利率

数据来源:wind,焦点研究院整理

境外债方面,境外债券融资平均票面利率为8.18%,较上月上升218个基点,为2021年新高。其中景瑞控股、、和境外债票面利率高于10%。前述已经提到目前房企在境外债市场整体所受风险预期较高,投资者多持谨慎观望态度。受此影响发行境外债成本必然水涨船高。同时,由于国内龙头房企流动性危机事件逐渐发酵,预计后续境外债发行将持续受到影响。

融资期限:境外债因市场预期及对于风险因素的考量期限继续幅缩短。

从整体上看,2021年8月,信托融资平均期限为1.65年,较上月下降0.03年;境内债券融资平均期限为4.16年,较上月周期缩短;境外债券融资平均期限为2.2年,较上月下降0.71年。

具体来看,信托方面,今年以来单月平均期限总体变化不,8月份相较上月有所降低,但仍处于正常水平之内。

图10:2021年1-8月境内债期限分布情况

数据来源:wind,焦点研究院整理

境内债方面,2021年8月单月,房企发行债券期限整体缩短,主要是由于1-3年(含)产品占比相对增加,且这分产品整体平均期限也有所减低。由于信用债市场整体的信用状况下行,投资者偏向相对谨慎的投资策略,导致房企新发行债券整体期限变短。

图11:2021年1-8月境外债平均期限

数据来源:wind,焦点研究院整理

境外债方面,在8月份发行的8只海外债券中,期限低于3年(含)的占比高达87.5%,其中低于1年(含)的占比42.9%,体现出投资者出于境内房企风险因素的考量,更加接受发行期限短的融资产品,我们认为这种趋势概率将会延续下去。

本文内容仅代表作者立场和观点。本文著作权归搜狐焦点所有。未经允许,严禁转载;经允许转载或使用本文时,请注明来源。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!