-- LINK_1-->等房地产企业的美元债券构成重违约,将本轮美元债务信用危机推向

受此影响,许多主流房地产企业的债券价格连续数日暴跌,创下上市以来的新低,房地产美元债券创下至少八年来的最跌幅。从9月30日到2021年10月12日,MARITIBOXXX亚洲中资美国房地产债券指数下跌12.62%,导致各种债券品种的跌幅

房地产美元债券二级市场的剧烈震荡,真实反映了房地产企业再融资和现金获取能力的考验,以及行业信用风险的加速暴露

房地产企业未来到期的债务压力有多?克里证券监控数据显示,未来15个月,基于彭博口径的房地产企业美元债券到期未偿债务规模将达到627.23亿美元。此外,根据CRIC监测数据,房地产企业到期债券将在未来三个季度达到4900亿美元

在目前的市场中,行业面临的问题是融资政策能否在边际上放松?房地产企业如何自救 美元债务偿还的压力与日俱增 10月4日,花年的一项声明了这轮美元债务危机。根据公告,样本年2016年发行的五年期优先票据到期,剩余未偿本金约为2.06亿美元,构成重违约

在此之前,9月30日,Xinli控股宣布其未能在相关到期日之前或之前支付两个国内融资安排的利息,2021年9月18日共计3874万元;随后,10月11日,新力控股再次发布公告,宣布2.5亿美元债券和10月18日到期的最后一笔利息将违约,并面临与其他债券的交叉违约。同一天,当代房地产宣布推迟支付10月25日到期的2亿美元债券余额。目前,它正在寻求投资者的理解和同意

上述三家房地产企业只是美元债务信用危机的缩影

根据嘉里证券的监测,截至10月12日,2018年以来重点监测的170家房地产公司发行的美元债券存量为395股,美元债券存量规模达到1607亿美元;根据彭博社口径,美元债券的存量也达到了2210.7亿美元 2021年度房地产企业偿债压力主要集中在今年第四季度和2022季度。据彭博社报道,10月14日至12月31日到期的未偿贷款规模达到79.37亿美元,2022年到期的未偿贷款规模为547.86亿美元。这意味着在未来15个月内,将有627.23亿美元的到期未偿债务

由于房地产企业美元债券的到期日多集中在12月和2022年3月1日,许多房地产企业已宣布计划发行海外债券融资。例如,弘洋地产宣布计划在一年内发行950%的2亿美元优先绿色债券,用于偿还海外债务和再融资

但总体来看,境外新发行中资房地产美元债券仍处于相对停滞状态,主要原因是债券二级市场价格波动较,影响房地产企业再融资。与此同时,房地产行业调控政策收紧,百强房地产企业雷雨频发,也影响了投资者对房地产行业的信心

未来三个季度将有近4900亿债券到期 销售催收面临压力,再加上再融资压力加剧,房地产企业的现金流入受到重创。二季度以来,民营房地产企业信用风险事件持续发酵,严重影响了整体市场的稳定

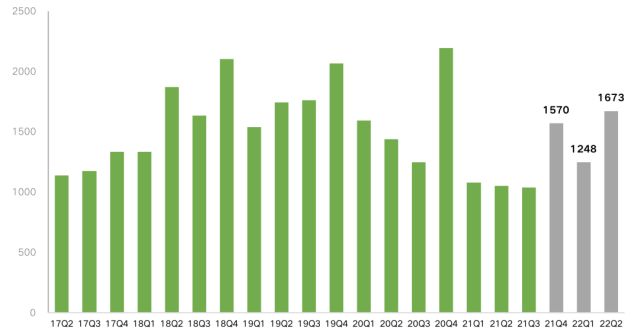

未来房地产到期债务的压力有多 在信托方面,根据官方数据对信托业在未来2021年内公布的整个行业的信托期限规模进行了测算,假设房地产基金信托余额的比例用于估计房地产信托的成熟度比例,今年第四季度房地产信托的到期规模为1570亿元,明年第一季度为1248亿元,第二季度为1673亿元,每个季度的平均到期规模接近1500亿元

虽然与前一个高峰期相比,到期压力有所缓解,但在现金流紧张的背景下,还款压力仍然不小图:2017年以来房地产信托预计到期规模(单位:1亿元)

数据来源:信托业协会、审评委梳理

聚焦债券层面,2020年下半年迎来房地产企业信用债券到期潮 根据监测的95家房地产企业债券的到期和转售情况,2021季度前三季度各季度的平均成熟度为2151亿元,第四季度的成熟度略有放缓,成熟度为1384亿元,同比下降27.5%。然而,明年上半年的还款压力仍然很,第一季度到期规模为1815亿元,第二季度到期规模为1689亿元 第四季度,债券到期压力集中在型房地产企业。77.7%的到期信用债券为私营企业,其中前30名占68.6%。随后,高杠杆、资质差的房地产企业信用债券兑现面临压力

图:2017年以来房地产信托预计到期规模(单位:1亿元)

数据来源:企业公告、公共新闻、审评委监测

现金流入幅下降,房地产企业难以自救。政策决定行业趋势房地产企业面临着销售和融资两方面持续恶化的困境

在销售方面,热点城市的银行抵押贷款额度紧张,贷款周期放缓,抵押贷款利率不断上升。在分三四线城市的基础上,相继出台了限制房地产企业降价的“限价令”。下半年以来,房地产单月销售下行压力加,房地产企业销售回款严重受挫

此外,高压力的融资政策使得房地产企业再融资更加困难 根据CRIC监测的95家房地产企业债券融资情况,2021季度前三季度发行的新股发行量同比分别增长了23.6%、8.3%和-40.6%,发行的新股发行量明显减少。随着前三季度债务偿还高峰的到来,许多房地产企业难以“借新还旧”。他们只能用自己的资金偿还旧债,净融资显示出持续的净流出。2021季度第三季度房地产企业发行的净债务为607亿4000万元,与去年同期的734亿3000万元相比,

随着近期房地产企业信用风险事件频发,未来债券融资恢复空间不

数据来源:企业公告、公共新闻、审评委监测

此外,贷款和信托也不容乐观 2020年,房地产贷款告别两位数增长,增速幅下降。截至2021年末,发展贷款余额为12兆3000亿,同比增长2.8%,增速创历史新低。自2020年以来,房地产信托余额已进入负增长区间。截至今年第二季度末,房地产基金信托余额为2.08万亿元,同比下降16.94%,创历史最跌幅。

数据来源:央行、信托业协会和审评委整理

行业信用风险暴露加快,房地产企业积极开展各种自救行为,不少房地产企业在短期内积极增持股票和回购债券,分房地产企业寻求延长近期到期债权,分企业出售房地产资产。然而,实际效果是在市场下行压力下,桶里的水减少了

事实上,无论是从出售项目股权,引入wa

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!